Nova estratégia cambial do BC começa a tirar distorções do mercado

Por Lucas Hirata e Marcelo Osakabe

A nova estratégia do Banco Central para a política cambial já começa a surtir os efeitos desejados mesmo antes de colocada em vigor. O anúncio de que o BC fará venda de dólares no mercado à vista a partir da semana que vem foi suficiente para derrubar a taxa do cupom cambial (juros em dólar), que tem sido pressionada nos últimos meses pela escassez de fluxo externo para o país.

Um dos contratos mais líquidos do dia, o cupom cambial para outubro tombou a 2,91% na mínima do dia e fechou em 3,04%, bem abaixo da taxa de 3,21% do dia anterior – maior nível desde meados de junho.

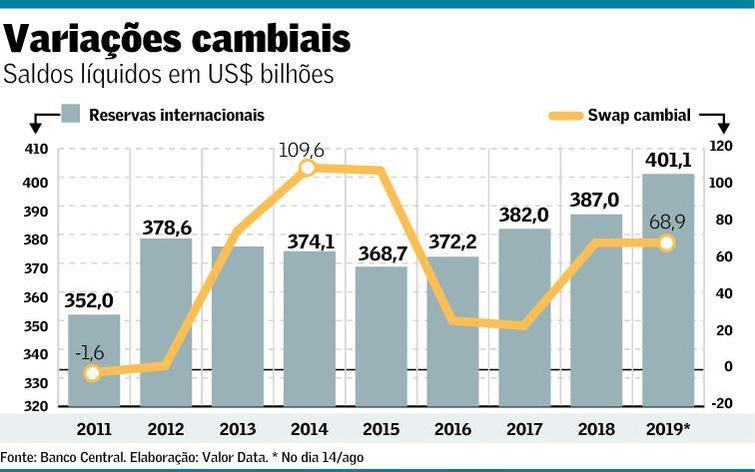

O cupom cambial é um bom termômetro para medir a liquidez no sistema. Quando faltam recursos direcionados ao mercado doméstico, a taxa avança. Como desde abril o fluxo cambial acumulado em doze meses tem ficado sistematicamente negativo, essa situação abriu uma oportunidade para o BC mudar a forma de atuação. Pela primeira vez em dez anos, a autoridade monetária fará leilões de dólares à vista, numa operação que contará, de maneira simultânea, com a redução de swap cambial.

O ajuste é propício porque, enquanto oferece recursos no mercado à vista com uma mão, o BC tira instrumentos de proteção – os contratos de swap – com a outra. Essa engenharia serve para atender a demanda por liquidez sem intervir diretamente no valor do dólar contra o real.

E foi justamente isso que ocorreu ontem: o investidor se antecipou à oferta de recursos, baixando o cupom cambial, enquanto a cotação da moeda americana seguiu a dinâmica do mercado global. O dólar comercial encerrou em baixa de 1,21%, aos R$ 3,9896, na mesma direção da valorização de importantes moedas emergentes.

“O impacto sobre o cupom foi direto, podendo ser visto claramente nos preços”, diz Luiz Mazagão, diretor de Tesouraria do banco Santander. Segundo o profissional, a queda de mais de 1% no dólar na sessão de ontem pode parecer relacionada ao anúncio do BC, mas teve influência maior de questões de mercado como o corte de juros do Banco Central do México (Banxico) – medida que tira atratividade relativa do peso mexicano e, por tabela, melhora a do real.

O anúncio das novas operações do Banco Central veio num momento que trouxe algum ruído no mercado. A medida foi informada na quarta-feira logo após o dólar fechar acima de R$ 4. No entanto, a iniciativa não foi exatamente uma surpresa para o mercado, nem teve efeito direto sobre a cotação.

Para Carlos Kawall, economista-chefe do banco Safra, a nova atuação do Banco Central ajuda a reequilibrar o mercado cambial em vista de uma necessidade da economia real. Não se trata, assim, de uma intervenção na cotação do dólar. A estratégia “tem a ver com uso de instrumentos mais eficiente para intervir no câmbio, num momento em que o fluxo tem sido negativo por motivos até que positivos”.

Em 2019, o mercado à vista tem operado num dinâmica diferente do padrão histórico. Além das remessas sazonais de fim de trimestre, o mercado também sofreu o efeito colateral da substituição de captações externas pelo acesso das empresas ao mercado local. Tudo isso respaldado pelo novo quadro de juros baixos – algo que também tira a atratividade de operações especulativas de busca por rentabilidade.

“Ficou muito mais fácil e muito mais barato captar localmente do que no exterior”, diz Daniel Motta, diretor da área de negociação das mesas de renda fixa e renda variável do Goldman Sachs no Brasil. Esse processo, inclusive, acaba deixando o dólar um pouco mais alto por aqui, acrescenta Motta. “O mercado queria ‘spot’ e o BC vinha dando linha [venda com compromisso de recompra]. Só que parece ser mais fácil, conforme conversado com o mercado, oferecer dólar à vista das reservas cambiais”.

A nova estratégia serve para reduzir incertezas. “Todo fim de mês você tem rolagem ou de posição de swap ou de posição de linha. E o mercado fica nervoso com a dúvida se vai rolar ou não. Agora, você diminui a quantidade de instrumentos. Só pelo fato de deixar o mercado mais eficiente, tira um fator de preocupação”, diz Motta.

O profissional do Goldman destaca que, ao ofertar moeda à vista no fim do mês, o BC tira pressão que seria gerada pelo vencimento de US$ 3,8 bilhões em operações de linha no começo de setembro. De qualquer maneira, a ideia primordial da operação anunciada pelo BC é que todo o estoque de swap tradicional vincendo em outubro, de US$ 3,8445 bilhões, seja rolado ou trocado por dólares à vista, sem afetar a posição cambial líquida do BC.

A primeira oferta de dólares do BC abre espaço para novas operações do mesmo tipo, mas isto dependerá das condições de mercado, diz Masagão, do Santander. “Certamente a porta foi aberta para fazer um volume maior [de venda de moeda], mas não existe nenhuma garantia”, diz. Ele ressalta, porém, que essa situação de baixa liquidez no mercado à vista ainda deve perdurar. Como exemplo, citou o pré-pagamento de US$ 3 bilhões em dívidas da Petrobras com o China Development Bank, anunciado na quarta pela estatal.

Os profissionais de mercado reforçam, entretanto, que as operações do BC não sinalizam uma mudança estrutural do tamanho das reservas cambiais.

Para Josué Alfredo Pellegrini, consultor legislativo e diretor do Instituto Fiscal Independente (IFI) do Senado, a venda de um volume pequeno de dólares neste momento não ameaça o efeito “colchão de segurança” das reservas. Por outro lado, sobre o efeito fiscal de redução da dívida bruta – ao vender dólares, o BC deve equilibrar a retirada de reais da economia resgatando as operações compromissadas – o analista acredita que a medida é desprezível, ao menos num primeiro momento.

“Neste momento, estamos falando de algo em torno de R$ 15 bilhões ou R$ 16 bilhões [em títulos da dívida resgatados]. O estoque total da dívida está em perto de R$ 4 trilhões, é só fazer os cálculos”, diz. “Temos um efeito colateral positivo. Mas a preocupação do BC agora é outra.”

Fonte: https://www.Valor.globo.com

Link: https://valor.globo.com/financas/noticia/2019/08/16/nova-estrategia-cambial-do-bc-comeca-a-tirar-distorcoes-do-mercado.ghtml . Acessado em: 16 Agosto 2019, 9:21:04.